मंगलबार, भदौ १०, २०८२

- गृहपृष्ठ

- विचार/ब्लग

- सेयर किन्दा के मुनाफा मात्रै हेर्ने हो त ?

सेयर किन्दा के मुनाफा मात्रै हेर्ने हो त ?

| आइतबार, पुस १६, २०७४

नेपाल समय

आइतबार, पुस १६, २०७४

सामान्यतया कुनै पनि कम्पनीमा लगानी निर्णयको पहिलो आधार मुनाफा र प्रति सेयर आम्दानी (इपिएस) हुन्छ । यसैको आधारमा अन्य वित्तीय विश्लेषण र अनुपात गणना गरिन्छ । आर्थिक वर्ष २०७४/७५ देखि वाणिज्य बैंकहरूमा प्रचलनमा ल्याइएको नयाँ लेखा मापदण्ड, नेपाल फाइनान्सियल रिपोर्टिङ सिस्टम (एनएफआरएस) सँगै बैंकहरूले प्रकाशित गर्ने वित्तीय विवरणमा फरक आम्दानी र खर्चका शीर्षकसँगै विगतमा सम्पूर्ण कारोबारका आधारमा निकालिने खुद मुनाफाभन्दा फरक आवधिक मुनाफा, कुल विस्तृत आय र वितरणयोग्य मुनाफा प्रस्तुत भएका छन् ।

खुद मुनाफाका आधारमा इपिएस, मूल्य आम्दानी अनुपात (पिई), नेटवर्थ गणना गर्दै आएका लगानीकर्ताहरू थप अन्योलमा परेका छन् । लगानीकर्ताहरूको मुख्य चासो रहने लाभांश क्षमताका सम्बन्धमा पनि फरकफरक धारणामात्र होइन, फरक तरिकाले मुनाफाको गणना गरी वित्तीय विवरण प्रकाशित भएबाट अन्योल झन् बढेको छ ।

नेपाल फाइनान्सियल रिपोर्टिङ सिस्टम (एनएफआरएस) ले विगतको मुनाफालाई निम्नअनुसार प्रस्तुत गरेको देखिन्छ :

आवधिक मुनाफा (प्रफिट फर दि पिरियड)

विगतको जस्तै व्यवसाय सञ्चालनबाट भएको आम्दानी/खर्च समेटेर मुनाफा र कर गणना गरिने यस मुनाफालाई विगतको खुद मुनाफाका रुपमा व्याख्या गरिन्छ । बैंकहरूका सन्दर्भमा यसमा

क) ब्याज आम्दानी र खर्च,

ख) फि तथा कमिसन आम्दानी र खर्च,

ग) खुद कारोबार आय (नेट ट्रेडिङ इन्कम),

घ) अन्य सञ्चालन आय,

ङ) कर्जा-सापट वा अन्य नोक्सानीमा दायित्व वा फिर्ता (इम्पेरिमेन्ट चार्ज/रिभर्सल),

च) कर्मचारी खर्च,

छ) अन्य सञ्चालन खर्च,

ज) ह्रासकट्टी र अपलेखन,

झ) गैरसञ्चालन आम्दानी/खर्च, र

ञ) कर खर्च समावेश गरी हुन आएको मुनाफालाई नै सामान्यतः खुद आम्दानीका रुपमा लिइन्छ । बैंकहरूको आव २०७५/७६ को वित्तीय विवरण अध्ययन गर्दा प्रायः बैंकले आवधिक मुनाफालाई नै खुद मुनाफाको आधार बनाएर

क) कुल विस्तृत आय,

ख) वितरणयोग्य मुनाफा,

ग) प्रतिसेयर आम्दानी गणना गरेको देखिन्छ ।

कुल विस्तृत आय (टोटल कम्प्रेहेन्सिभ इन्कम)

विगतको वित्तीय विवरणमा नदेखिएको तर एनएफआरएसको एउटा हिस्साका रुपमा कुल विस्तृत आय देखिन थालेको छ । यसमा :

क) इक्विटीहरूमा गरिएको लगानीसँग सम्बन्धित यथोचित मूल्य जगेडाकोष,

ख) सटही समीकरण कोषमा भएको परिवर्तन,

ग) नगद प्रवाहको दायित्व (क्यास फ्लो हेज),

घ) खुद एक्चुरिअल नाफा/नोक्सान र

ङ) उल्लिखित शीर्षकहरूसँग सम्बन्धित करहरू समावेश गरी कुल विस्तृत आय गणना गरिन्छ । हाल बैंकहरूले यसको गणना गरेर देखाए तापनि लगानी निर्णयमा यसको भूमिका स्पष्ट हुन सकेको छैन ।

वितरणयोग्य मुनाफा (फ्रि प्रफिट)

नियमित कारोबार, विस्तृत गतिविधि र नियामकीय कोषहरूसमेतको व्यवस्था गरी आवधिक मुनाफा वा खुद मुनाफाका आधारमा निकालिने वितरणयोग्य मुनाफा नै लगानीकर्ताका लागि मुख्य चासो रहनुपर्ने देखिन्छ । बैंकहरूले आवधिक मुनाफालाई नै खुद मुनाफाका रुपमा लिएर प्रतिसेयर आम्दानी गणना गरिए तापनि विगतमा बैंकहरूले प्रस्तुत गर्ने खुद मुनाफा नै हालको वितरणयोग्य मुनाफा हुनुपर्ने देखिन्छ ।

नोट :

१. बैक अफ काठमान्डु, कुमारी र एनसिसीले तोकिएको पुँजी पुर्याउन बाँकी हुँदा इपिएस तुलना गर्दा सतर्कता अपनाउनुपर्दछ ।

२. सिटिजन्स बैंक इन्टरनेसनल र नेपाल एसबिआई बैंकले विस्तृत आयबाट नियामकीय कोषको समायोजन गरेको हुँदा वितरणयोग्य मुनाफा कम देखिन्छ ।

३. अन्य बैंकले जस्तै आवधिक मुनाफाका आधारमा हिसाब गर्दा सिभिल बैंकको प्रति सेयर आम्दानी रु. ९.२५ देखिन्छ ।

४. कृषि विकास बैंक र एभरेस्ट बैंकको अग्राधिकार सेयरका कारण इपिएसमा केही फरक देखिन सक्छ ।

अन्योल र निष्कर्ष

अन्तिम मुनाफा

हालै प्रचलनमा आएको एनएफआरएस लेखा विधिको वित्तीय सूचकहरूमा वास्तविक प्रभावहरूको यकिन गर्न अझै केही समय लाग्न सक्छ । वाणिज्य बैंकहरूद्वारा हालै प्रकाशित वित्तीय विवरणको आधारमा देखिएका आवधिक मुनाफा, कुल विस्तृत आय र वितरणयोग्य मुनाफामध्ये लगानी प्राथमिकता र निर्णयको उपयुक्त आधारसम्बन्धी अन्योल कायमै छ । मुख्य मुनाफासँगै कुन मुनाफाका आधारमा प्रतिसेयर आम्दानी गणना गर्ने थप अन्योलको विषय बनेको छ ।

लेखाको सामान्य सिद्धान्तले खुद मुनाफाका आधारमा प्रति सेयर आम्दानी हिसाब गर्नुपर्छ, तर बैंकहरूको आवधिक मुनाफा जसलाई खुद मुनाफाका रुपमा लिइएको छ सोबाट नियामकीय कोषहरूको समायोजन गरिँदा सेयरधनीहरूका लागि उपलब्ध हुने वास्तविक मुनाफामा निकै फरक अवस्था देखिन आएको छ । खुद मुनाफाबाट छुट्याइने वैधानिक जगेडा, सामाजिक उत्तरदायित्व, डिबेन्चर रिडेम्पसन जस्ता व्यवस्थाहरू आवधिक मुनाफा वा वितरणयोग्य मुनाफाबाट हुने भन्ने वार्षिक हिसाबकिताबसहितको वासलात र नाफानोक्सान बाँडफाँट हेरेपछि मात्र निर्क्यौल हुनेछ । प्रकाशित विवरणअनुसार वितरणयोग्य मुनाफा आवधिक मुनाफाबाट करिव ४३ प्रतिशसम्म घट्ने मात्र होइन, माछापुच्छ्रेको ४.१०, प्रभुको ७.४७ र नेपाल बैंकको ७.१४ प्रतिशतले बढेको पनि देखिन्छ ।

खुद मुनाफाका आधारमा इपिएस, मूल्य आम्दानी अनुपात (पिई), नेटवर्थ गणना गर्दै आएका लगानीकर्ताहरू थप अन्योलमा परेका छन् । लगानीकर्ताहरूको मुख्य चासो रहने लाभांश क्षमताका सम्बन्धमा पनि फरकफरक धारणामात्र होइन, फरक तरिकाले मुनाफाको गणना गरी वित्तीय विवरण प्रकाशित भएबाट अन्योल झन् बढेको छ ।

नेपाल फाइनान्सियल रिपोर्टिङ सिस्टम (एनएफआरएस) ले विगतको मुनाफालाई निम्नअनुसार प्रस्तुत गरेको देखिन्छ :

आवधिक मुनाफा (प्रफिट फर दि पिरियड)

विगतको जस्तै व्यवसाय सञ्चालनबाट भएको आम्दानी/खर्च समेटेर मुनाफा र कर गणना गरिने यस मुनाफालाई विगतको खुद मुनाफाका रुपमा व्याख्या गरिन्छ । बैंकहरूका सन्दर्भमा यसमा

क) ब्याज आम्दानी र खर्च,

ख) फि तथा कमिसन आम्दानी र खर्च,

ग) खुद कारोबार आय (नेट ट्रेडिङ इन्कम),

घ) अन्य सञ्चालन आय,

ङ) कर्जा-सापट वा अन्य नोक्सानीमा दायित्व वा फिर्ता (इम्पेरिमेन्ट चार्ज/रिभर्सल),

च) कर्मचारी खर्च,

छ) अन्य सञ्चालन खर्च,

ज) ह्रासकट्टी र अपलेखन,

झ) गैरसञ्चालन आम्दानी/खर्च, र

ञ) कर खर्च समावेश गरी हुन आएको मुनाफालाई नै सामान्यतः खुद आम्दानीका रुपमा लिइन्छ । बैंकहरूको आव २०७५/७६ को वित्तीय विवरण अध्ययन गर्दा प्रायः बैंकले आवधिक मुनाफालाई नै खुद मुनाफाको आधार बनाएर

क) कुल विस्तृत आय,

ख) वितरणयोग्य मुनाफा,

ग) प्रतिसेयर आम्दानी गणना गरेको देखिन्छ ।

कुल विस्तृत आय (टोटल कम्प्रेहेन्सिभ इन्कम)

विगतको वित्तीय विवरणमा नदेखिएको तर एनएफआरएसको एउटा हिस्साका रुपमा कुल विस्तृत आय देखिन थालेको छ । यसमा :

क) इक्विटीहरूमा गरिएको लगानीसँग सम्बन्धित यथोचित मूल्य जगेडाकोष,

ख) सटही समीकरण कोषमा भएको परिवर्तन,

ग) नगद प्रवाहको दायित्व (क्यास फ्लो हेज),

घ) खुद एक्चुरिअल नाफा/नोक्सान र

ङ) उल्लिखित शीर्षकहरूसँग सम्बन्धित करहरू समावेश गरी कुल विस्तृत आय गणना गरिन्छ । हाल बैंकहरूले यसको गणना गरेर देखाए तापनि लगानी निर्णयमा यसको भूमिका स्पष्ट हुन सकेको छैन ।

वितरणयोग्य मुनाफा (फ्रि प्रफिट)

नियमित कारोबार, विस्तृत गतिविधि र नियामकीय कोषहरूसमेतको व्यवस्था गरी आवधिक मुनाफा वा खुद मुनाफाका आधारमा निकालिने वितरणयोग्य मुनाफा नै लगानीकर्ताका लागि मुख्य चासो रहनुपर्ने देखिन्छ । बैंकहरूले आवधिक मुनाफालाई नै खुद मुनाफाका रुपमा लिएर प्रतिसेयर आम्दानी गणना गरिए तापनि विगतमा बैंकहरूले प्रस्तुत गर्ने खुद मुनाफा नै हालको वितरणयोग्य मुनाफा हुनुपर्ने देखिन्छ ।

नोट :

१. बैक अफ काठमान्डु, कुमारी र एनसिसीले तोकिएको पुँजी पुर्याउन बाँकी हुँदा इपिएस तुलना गर्दा सतर्कता अपनाउनुपर्दछ ।

२. सिटिजन्स बैंक इन्टरनेसनल र नेपाल एसबिआई बैंकले विस्तृत आयबाट नियामकीय कोषको समायोजन गरेको हुँदा वितरणयोग्य मुनाफा कम देखिन्छ ।

३. अन्य बैंकले जस्तै आवधिक मुनाफाका आधारमा हिसाब गर्दा सिभिल बैंकको प्रति सेयर आम्दानी रु. ९.२५ देखिन्छ ।

४. कृषि विकास बैंक र एभरेस्ट बैंकको अग्राधिकार सेयरका कारण इपिएसमा केही फरक देखिन सक्छ ।

अन्योल र निष्कर्ष

अन्तिम मुनाफा

हालै प्रचलनमा आएको एनएफआरएस लेखा विधिको वित्तीय सूचकहरूमा वास्तविक प्रभावहरूको यकिन गर्न अझै केही समय लाग्न सक्छ । वाणिज्य बैंकहरूद्वारा हालै प्रकाशित वित्तीय विवरणको आधारमा देखिएका आवधिक मुनाफा, कुल विस्तृत आय र वितरणयोग्य मुनाफामध्ये लगानी प्राथमिकता र निर्णयको उपयुक्त आधारसम्बन्धी अन्योल कायमै छ । मुख्य मुनाफासँगै कुन मुनाफाका आधारमा प्रतिसेयर आम्दानी गणना गर्ने थप अन्योलको विषय बनेको छ ।

लेखाको सामान्य सिद्धान्तले खुद मुनाफाका आधारमा प्रति सेयर आम्दानी हिसाब गर्नुपर्छ, तर बैंकहरूको आवधिक मुनाफा जसलाई खुद मुनाफाका रुपमा लिइएको छ सोबाट नियामकीय कोषहरूको समायोजन गरिँदा सेयरधनीहरूका लागि उपलब्ध हुने वास्तविक मुनाफामा निकै फरक अवस्था देखिन आएको छ । खुद मुनाफाबाट छुट्याइने वैधानिक जगेडा, सामाजिक उत्तरदायित्व, डिबेन्चर रिडेम्पसन जस्ता व्यवस्थाहरू आवधिक मुनाफा वा वितरणयोग्य मुनाफाबाट हुने भन्ने वार्षिक हिसाबकिताबसहितको वासलात र नाफानोक्सान बाँडफाँट हेरेपछि मात्र निर्क्यौल हुनेछ । प्रकाशित विवरणअनुसार वितरणयोग्य मुनाफा आवधिक मुनाफाबाट करिव ४३ प्रतिशसम्म घट्ने मात्र होइन, माछापुच्छ्रेको ४.१०, प्रभुको ७.४७ र नेपाल बैंकको ७.१४ प्रतिशतले बढेको पनि देखिन्छ ।

विद्यमान अवस्थामा वितरणयोग्य मुनाफालाई आधार बनाएर प्रतिसेयर आम्दानी, मूल्य–आम्दानी अनुपात, इक्विटीमा प्रतिफल (आरओई), सम्पत्तिमा प्रतिफल (आरओए), आम्दानीक्षमता अनुपात (अर्निङ पावर) जस्ता सूचकहरूको विश्लेषण गर्नु बुद्धिमानी र सुरक्षित हुने देखिन्छ ।

वितरणयोग्य मुनाफा

हालै प्रकाशित वित्तीय विवरणहरूमा समेत विभिन्न बैंकहरूले फरक ढंगले मुनाफाको गणनाले मुनाफासम्बन्धी अन्योल बढाएको छ । आवधिक मुनाफा निकाल्ने प्रसंगमा त्यस्तो फरक नदेखिए तापनि २६ बैंकहरूले आवधिक मुनाफाबाट नियामकीय कोष घटाएर वितरणयोग्य मुनाफा गणना गर्दा सिटिजन्स बैंक इन्टरनेसनल र नेपाल एसबिआई बैंकले विस्तृत आयबाट नियामकीय कोषको समायोजन गरी वितरणयोग्य मुनाफा गणना गरेका छन् । जसले सिटिजन्सको करिब २४ लाख ९३ हजार र नेपाल एसबिआईको ४४ लाख १२ हजार रुपैयाँले वितरणयोग्य मुनाफा फरक पर्ने देखिन्छ ।

प्रतिसेयर आम्दानी, लाभांश क्षमता र मूल्य–आम्दानी अनुपात

लगानी निर्णयको मुख्य आधार मुनाफा र प्रतिसेयर आम्दानीको अन्योल सबैभन्दा पेचिलो देखिएको छ । आवधिक मुनाफालाई खुद मुनाफा मानेर प्रतिसेयर आम्दानीको गणना गर्ने हो भने लगानीकर्ताको लाभांश अपेक्षा र वास्तविक लाभांश भुक्तानीमा निकै ठूलो खाडल सिर्जना हुनेछ । किनभने आवधिक मुनाफाबाट विभिन्न नियामकीय कोषहरूको व्यवस्था गरिँदा वास्तवमा सेयरधनीहरूलाई लाभांशका रुपमा वितरण गर्न सकिने मुनाफा निकै कम हुनेछ ।

हालै प्रकाशित वित्तीय विवरणहरूमा २७ बैंकहरूले आवधिक मुनाफा र सिभिल बैंकले वितरणयोग्य मुनाफाका आधारमै इपिएस निकालेका छन् । राष्ट्रिय वाणिज्य बैंकले भने इपिएसलाई वार्षिकीकरणसमेत गरेन । आवधिक मुनाफाका आधारमा गणना गरिएको इपिएसले वित्तीय सूचकहरूमा सकारात्मक प्रभाव र वित्तीय अवस्था मजबुत देखिएको छ । तर लाभांश क्षमता सोहीअनुरुप नदेखिने हुँदा कतै लगानी निर्णयका लागि प्रयोग हुने इपिएससँगै सोही आधारमा गणना गरिने मूल्य–आम्दानी अनुपात र आम्दानी क्षमता अनुपात (अर्निङपावर रेसियो) समेत गलत हुने सम्भावना बलियो देखिएको छ ।

नेटवर्थ

अन्तिम मुनाफाअनुसार जगेडा कोषमा पनि फरक र सोको आधारमा गणना गरिने बैंकको र प्रति सेयर नेटवर्थसमेत प्रभावित हुनेछ । हालै बैंकहरूले प्रकाशित जगेडा कोषमा देखिएको अन्योल र असार मसान्तबाट असोज मसान्तसम्म आइपुग्दा उल्लेख्य मुनाफाका बाबजुद अर्बौं रुपैयाँले जगेडा कोष घटेको विवरण प्रस्तुत भएको छ (विस्तृत विवरणका लागि ‘बैंकहरूको जगेडा कोषः सुन्निएको कि मोटाएको’ मा पढ्न सकिन्छ) । यसको साथै जगेडा कोषमा आवधिक वा वितरणयोग्य मुनाफाको कताबाट रकम सारिने भन्ने अन्योल पनि देखिन्छ ।

भर्खरै प्रचलनमा आएको एनएफआरएसको लेखा विधि र लगानीकर्ताहरूले लगानी निर्णयमा प्रयोग गर्ने वित्तीय सूचक तथा लाभांशमा प्रभावको वास्तविक चित्र थाहा पाउन बैंकहरूको वार्षिक प्रतिवेदन कुर्नुको विकल्प रहन्न । विद्यमान अवस्थामा वितरणयोग्य मुनाफालाई आधार बनाएर प्रतिसेयर आम्दानी, मूल्य–आम्दानी अनुपात, इक्विटीमा प्रतिफल (आरओई), सम्पत्तिमा प्रतिफल (आरओए), आम्दानीक्षमता अनुपात (अर्निङ पावर) जस्ता सूचकहरूको विश्लेषण गर्नु बुद्धिमानी र सुरक्षित हुने देखिन्छ ।

लगानीकर्ताहरूबीच नयाँ लेखा विधिले सिर्जित अन्योला चिर्न सम्बन्धित निकाय वा नियामकले परिवर्तित व्यवस्था र ध्यान दिनुपर्ने पक्षहरूका सम्बन्धमा स्पष्ट पार्ने र मुख्य सूचकहरू इपिएस, पिई, आरओई, आरओएको गणना आवधिक मुनाफाका आधारमा नै गर्ने भए तापनि वितरणयोग्य मुनाफाका आधारमा हुने अवस्थासमेत त्रैमासिक विवरणमा प्रस्तुत गर्न निर्देश गर्न सकिन्छ ।

लगानीकर्ताहरूले पनि वितरणयोग्य मुनाफाका आधारमा आधारभूत वित्तीय सूचकहरूको गणना गरेर मात्र लगानी निर्णय गर्दा सुरक्षित हुने देखिन्छ ।

प्रकाशित: Dec 31, 2017| 18:23 आइतबार, पुस १६, २०७४

प्रतिक्रिया दिनुहोस्

थप समाचार

सहकारीमा सुशासन र स्वनियमन

सहकारीलाई व्यवस्थित, मर्यादित र प्रभावकारी रुपमा सञ्चालन गराउनेतर्फ सबै उत्तिकै जिम्मेवार हुन जरुरी छ। भविष्यमा पनि यस्ता समस्या दोहोरिन नदिन सरकार, सहकारी र निजी क्षेत्रले...

पुँजीवादको चास्नीमा डुबेर दुब्लाएको माओवादी

माओवादी नेतामा विकसित व्यक्तिवादी मनोविज्ञानले उनीहरूलाई गणेश बनाएको छ। उनीहरू गाउँमा गएर कार्यकर्ता तथा जनतासँग घुलमिल गर्नु भन्दा पनि प्रचण्डलाई महादेव मानेर परिक्रमा लगाउन तल्लिन...

उग्र राष्ट्रवादले 'फ्रिज' बनेको नेपाल-भारत सम्बन्ध र प्रचण्ड सरकारको कार्यभार

'नेबरहुड फर्स्ट' को नीति लिएको भारतले नेपालसँग 'विशेष सम्बन्ध' रहेको सार्वजनिक स्वीकार्यको विषय नै बनेको छ। यद्यपि बेलाबेला नेपाल-भारत सम्बन्धमा निकै ठूला उतारचढावहरु पनि आउने...

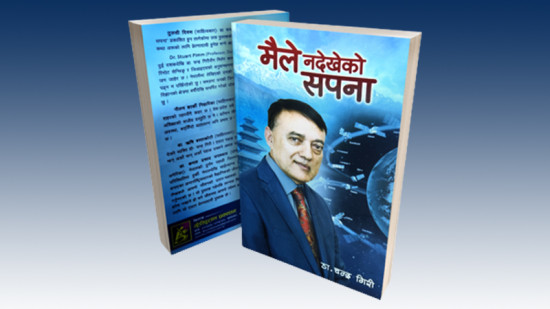

सपना देख्न सिकाउने 'मैले नदेखेको सपना'

गिरीको पुस्तकमा गाउँबेसीको महक छ अनि सहरको चमकधमक पनि। पुस्तकमार्फत् उनी बारम्बार गाउँ पुग्छन् र त्यहाँको सुन्दरतासँगै रुढि, अज्ञानता अनि अशिक्षा पनि देखाउँछन्।

अंक र अनुहारमा अल्झेको समावेशीकरण

प्राविधिक पक्षलाई ध्यान दिएर संख्या परिपूर्ति गर्दा पनि केही न केही लाभ सिमान्तकृत तथा पिछडिएको वर्ग, समुदाय र लिंगलाई हुन्छ नै तर जुन गतिमा उनीहरुको...

ट्रेन्डिङ

सम्पर्क

विज्ञापनको लागि

9851026421

© 2025 Nepal Samaya. All Right ReservedPowered by: SoftNEP